- Pour les investisseurs d’envergure, cet article offre un aperçu des opportunités d’investissements les plus prometteuses au Québec. Préparez-vous à explorer les placements, les stratégies et les secteurs pour optimiser votre portefeuille au-delà des 500 000$.

Comparez les rendements de + 100 fonds de placement avec un spécialiste en investissement

Fonds d’actions, fonds d’obligations, fonds du marché monétaire, fonds hypothécaires, fonds immobiliers, fonds cycle de vie, fonds spécialisés, etc.

Choisissez les bons produits de placement pour VOUS avec la meilleure rentabilité possible !

-

Obtenez une

consultation

gratuite de 15

minutes sans aucun

engagement !

-

Service Confidentiel, Gratuit et Sans Engagement

Service Confidentiel, Gratuit et Sans Engagement

Confidentel

Gratuit

Sans engagement

Top 25 Meilleurs Placements pour Portefeuille de +500k

13

décembre

2023

Category

Placements

13 décembre 2023,

0

La gestion des placements d’un portefeuille excédant les 500 000$ requiert une réflexion stratégique approfondie. Cette quête d’investissements performants devient un défi stimulant et lucratif.

En effet, trouver les bons produits de placements permet de propulser un portefeuille vers de nouveaux sommets de succès financier.

Cependant, face à la multitude d’options, il est impératif de se pencher sur des choix stratégiques qui optimisent la croissance et minimisent les risques.

Comment interpréter un aperçu de fonds de placement ?

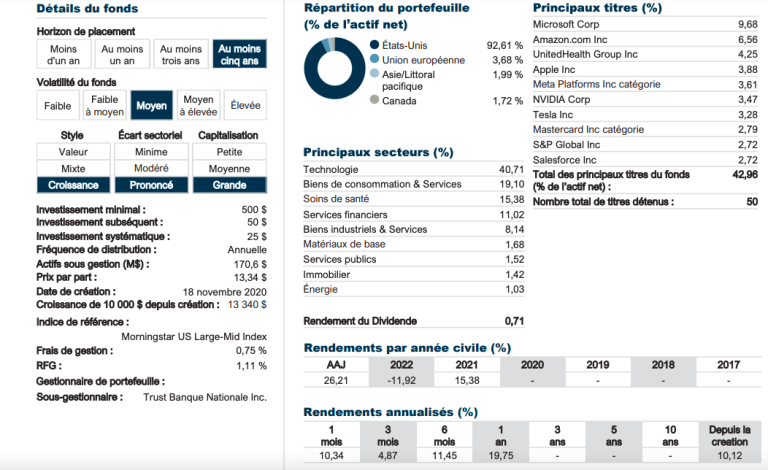

Avant de parcourir 25 fonds de qualité offerts sur le marché financier québécois, il importe de ne rencontrer aucune embûche lors de l’interprétation des aperçus de fonds.

En effet, cette étape est essentielle pour comprendre les caractéristiques, les performances passées et les objectifs d’un fonds.

Peu importe la société avec laquelle vous faites affaire, il est obligatoire que chaque fonds soit accompagné d’un aperçu. Voici les informations qu’il contient :

- Code du fonds

- Valeur totale

- Date de création

- Ratio des frais de gestion (RFG)

- Placement minimal

- Catégories d’actifs

- Répartition des actifs

- Historique du rendement

- Meilleur et pire rendement annuel

- Risques associés

- Profil d’investisseur

- Frais d’achat, de possession et de vente

- Et autres

Prenez absolument le temps de lire ce document !

Quel est le Top 25 des fonds de placement intéressants pour un portefeuille de plus de 500 000$ ?

À mesure que les montants investis augmentent, les opportunités et les défis se multiplient, faisant de la sélection des fonds un élément déterminant de la réussite financière.

Découvrez comment maximiser le potentiel de croissance tout en maintenant une stabilité, le tout grâce aux meilleurs fonds de placement spécialement sélectionnés.

Découvrez les meilleurs fonds de placements qui peuvent intéresser les investisseurs ayant de gros capitaux à investir:

Fidelity Innovations Technologiques

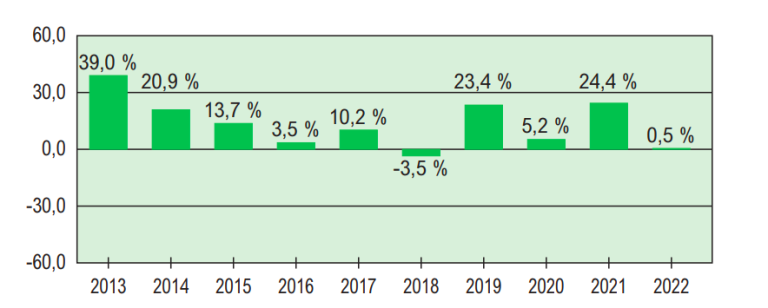

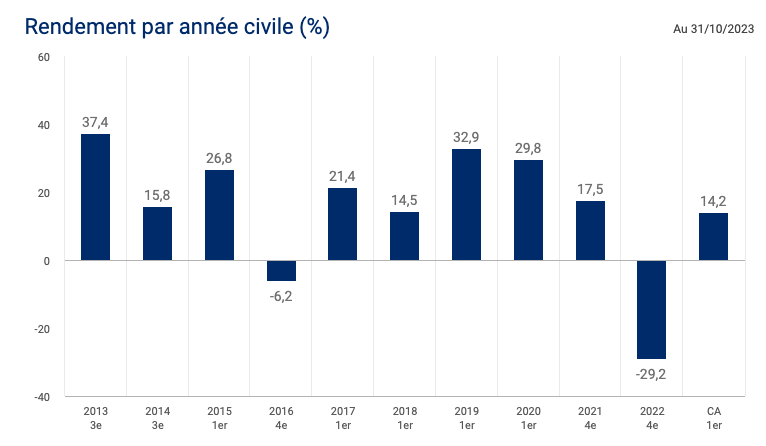

- Rendement 10 ans : 20,55%

- Catégorie d’actifs : Actions sectorielles

- Risque moyen à élevé

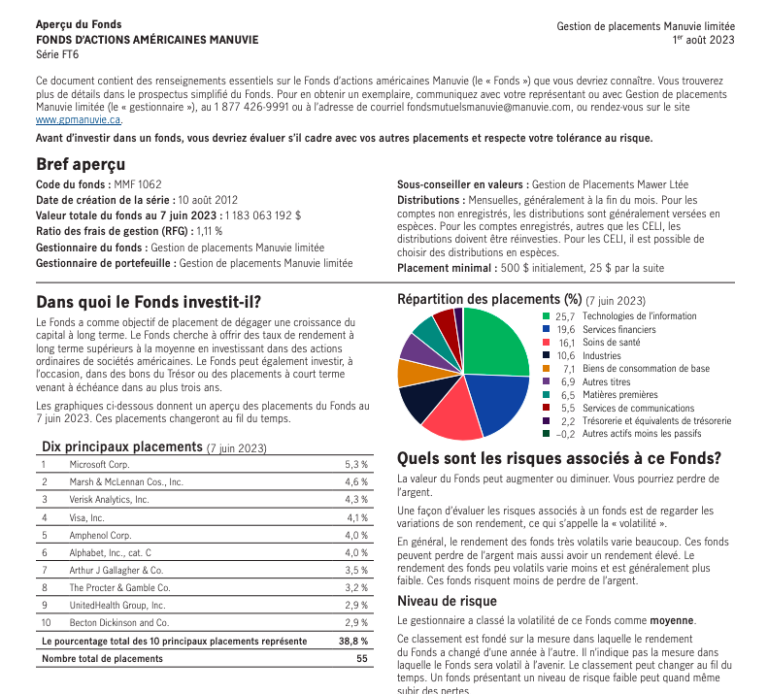

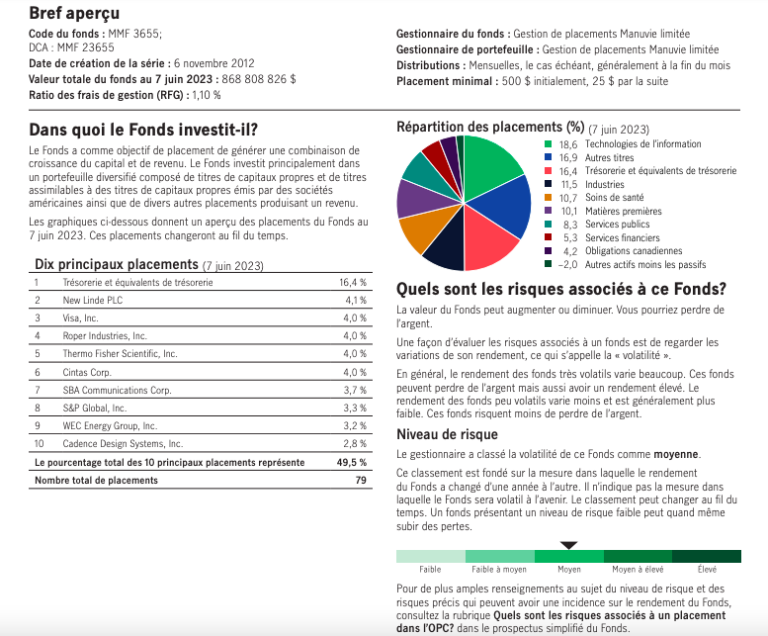

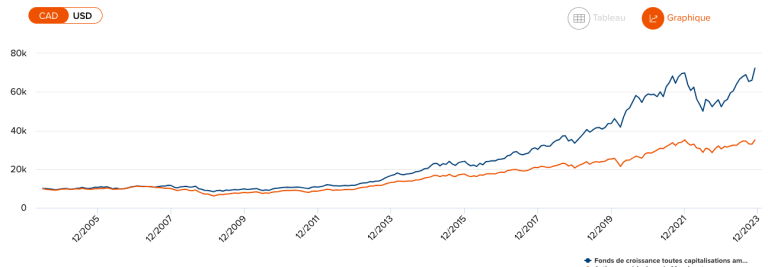

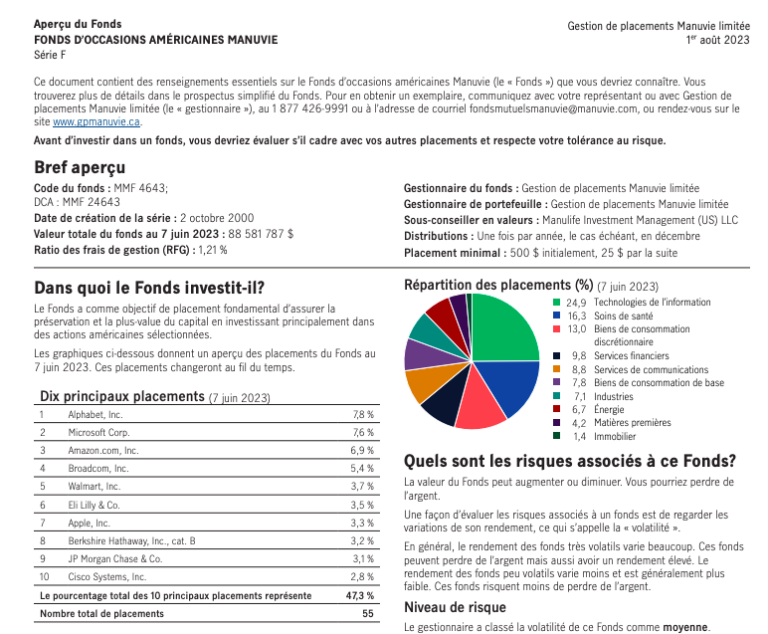

Fonds d’actions américaines Manuvie

- Rendement 10 ans : 13,33%

- Catégorie d’actifs : Actions américaines

- Risque moyen

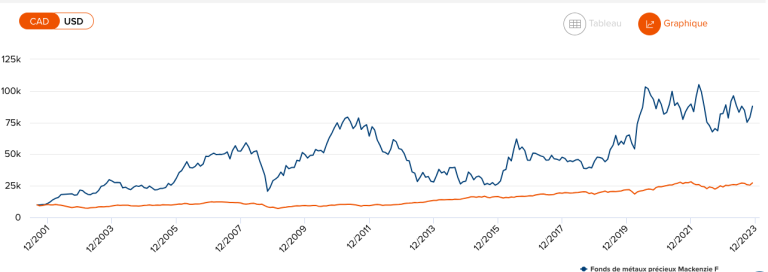

Fonds de métaux précieux Mackenzie

- Rendement 10 ans : 11,9%

- Catégorie d’actifs : Sectoriels et spécialisés

- Risque élevé

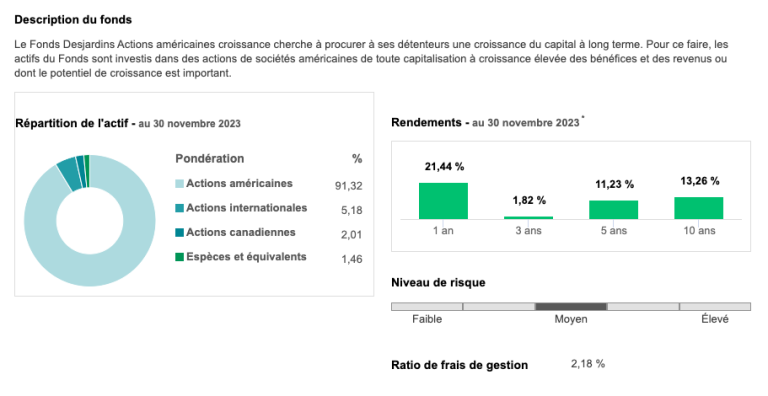

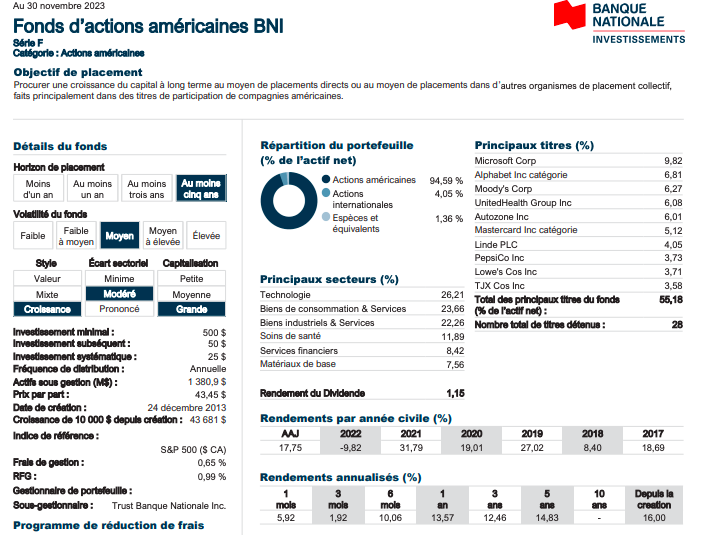

Fonds d’actions américaines croissance Desjardins

- Rendement 10 ans : 13,26%

- Catégorie d’actifs : Actions américaines

- Risque moyen

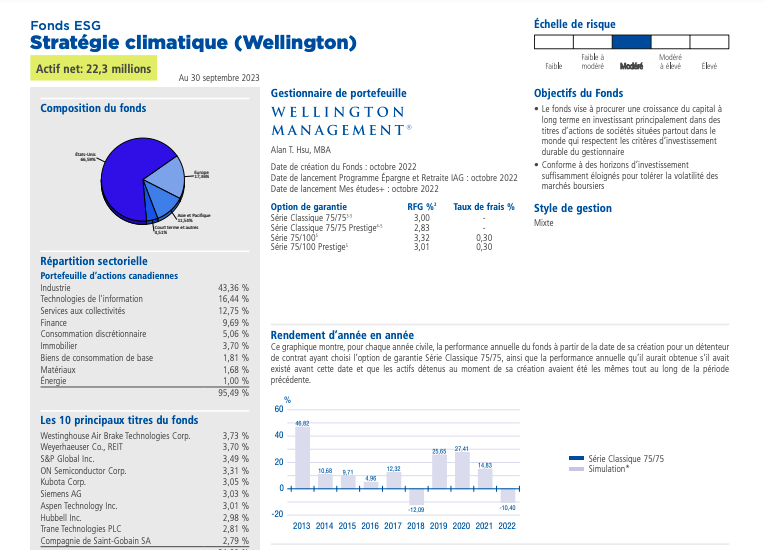

Stratégie Climatique Wellington Industrielle Alliance

- Rendement 10 ans : 9,3%

- Catégorie d’actifs : Actions canadiennes

- Risque moyen

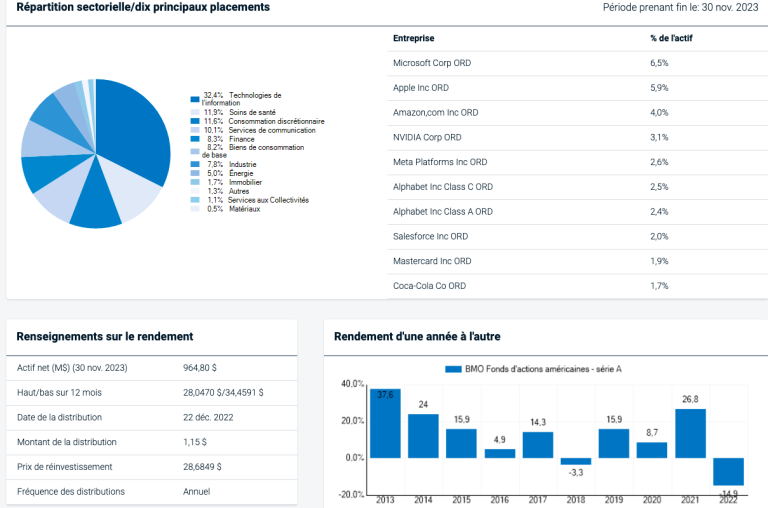

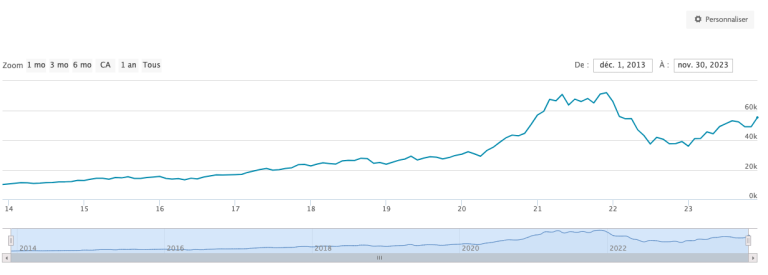

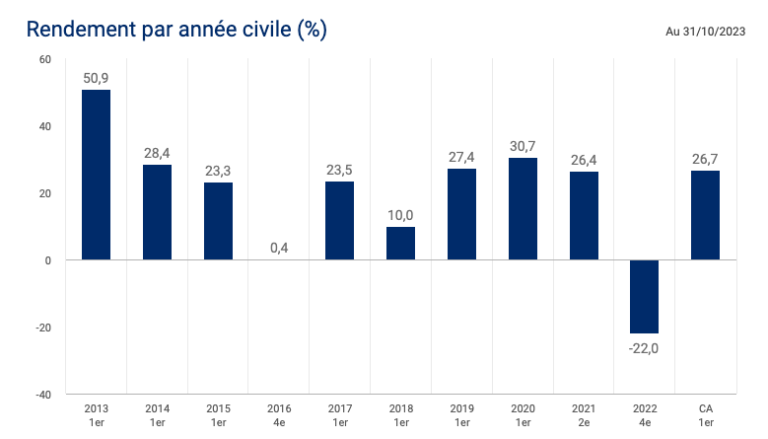

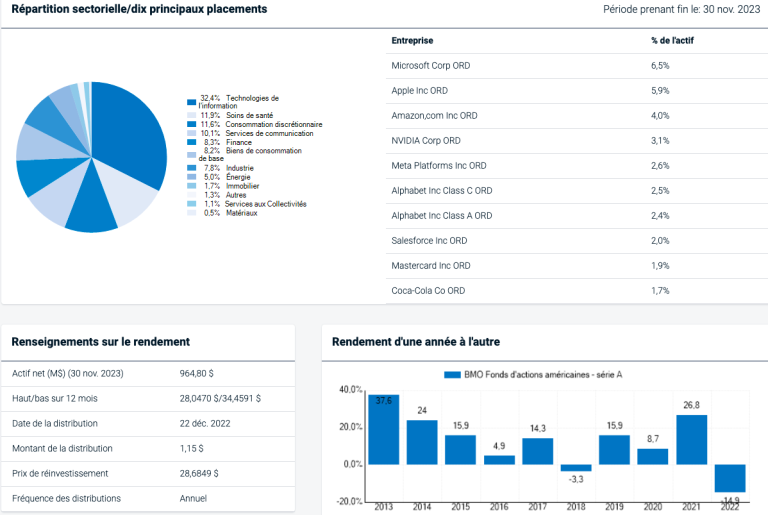

BMO Fonds d’actions américaines

- Rendement 10 ans : 10,68%

- Catégorie d’actifs : Actions américaines

- Risque moyen

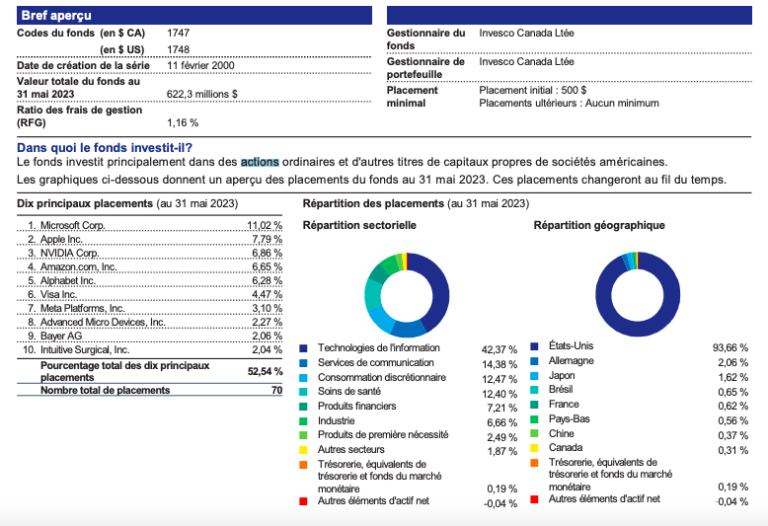

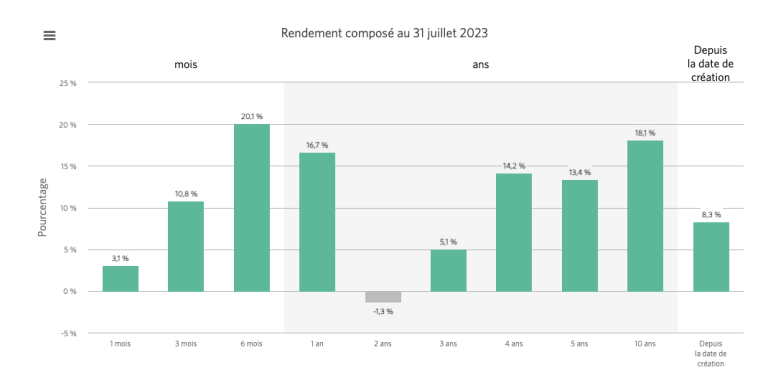

Fonds franchises américaines Invesco

- Rendement 10 ans : 12,37%

- Catégorie d’actifs : Actions américaines

- Risque moyen

Catégorie de société alpha innovateurs mondiaux CI

- Rendement 10 ans : 18,6%

- Catégorie d’actifs : Actions sectorielles

- Risque élevé

Fonds mondial de technologie CIBC

- Rendement 10 ans : 16,54%

- Catégorie d’actifs : Actions mondiales

- Risque moyen - élevé

Fonds Innovation BNI Banque Nationale

- Rendement 10 ans : 17,03%

- Catégorie d’actifs : Actions mondiales

- Risque moyen

Fidelity Canada Plus

- Rendement 10 ans : 13,36%

- Catégorie d’actifs : Actions majoritairement canadiennes

- Risque moyen

Fonds de revenu de dividendes américaines Manuvie

- Rendement 10 ans : 12,72%

- Catégorie d’actifs : Titres de capitaux

- Risque moyen

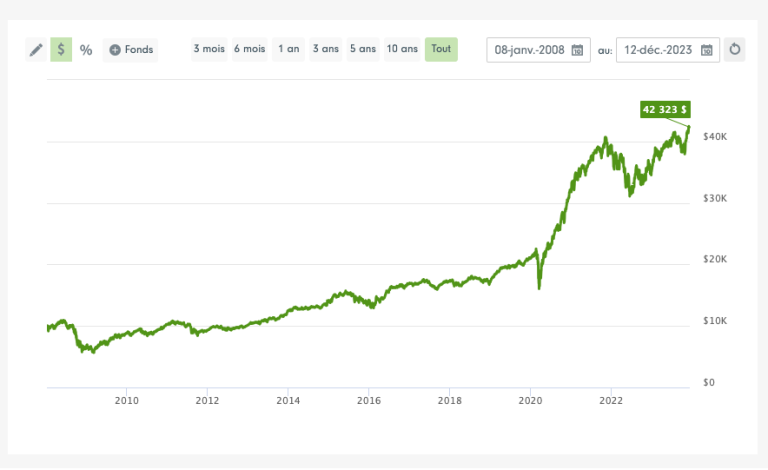

Fonds de croissance toutes capitalisations américaines Mackenzie

- Rendement 10 ans : 16,2%

- Catégorie d’actifs : Actions américaines

- Risque moyen

Fonds indiciel Nasdaq TD

- Rendement 10 ans : 15,27%

- Catégorie d’actifs : Actions américaines

- Risque moyen - élevé

BMO Fonds indice-actions en dollars US

- Rendement 10 ans : 10,26%

- Catégorie d’actifs : Actions américaines

- Risque moyen

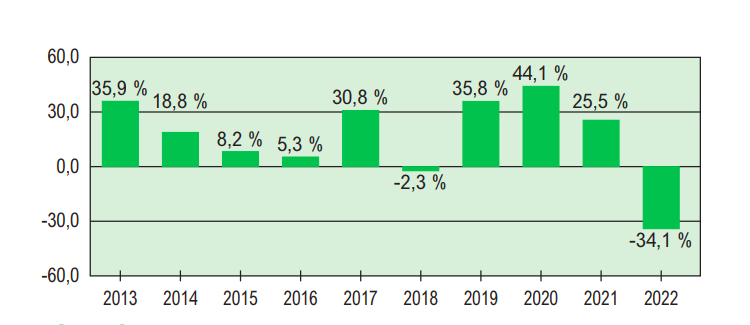

Fonds d’actions américaines BNI Banque Nationale

- Rendement 10 ans : 14,61%

- Catégorie d’actifs : Actions américaines

- Risque moyen

Fonds mondial de technologie RBC

- Rendement 10 ans : 18,6%

- Catégorie d’actifs : Actions sectorielles

- Risque moyen - élevé

Fidelity Situations Spéciales

- Rendement 10 ans : 11,66%

- Catégorie d’actifs : Actions majoritairement canadiennes

- Risque moyen - élevé

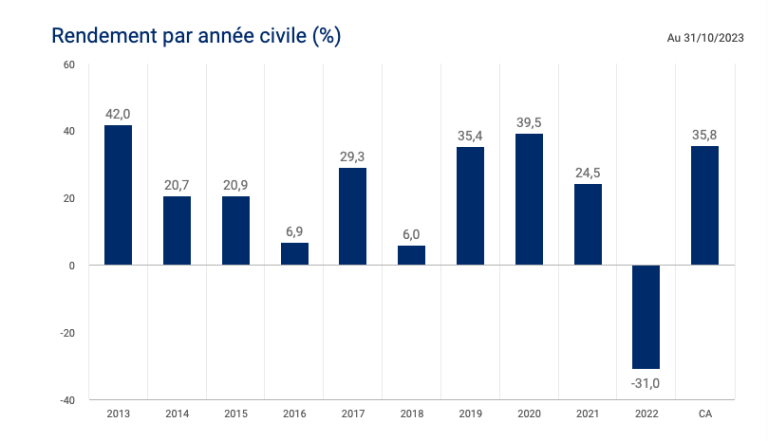

Fonds d’occasions américaines Manuvie

- Rendement 10 ans : 12,12%

- Catégorie d’actifs : Actions américaines

- Risque moyen

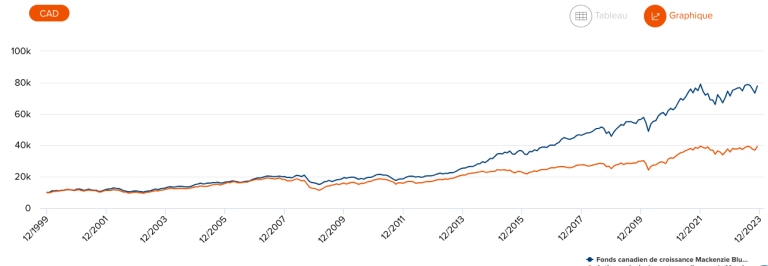

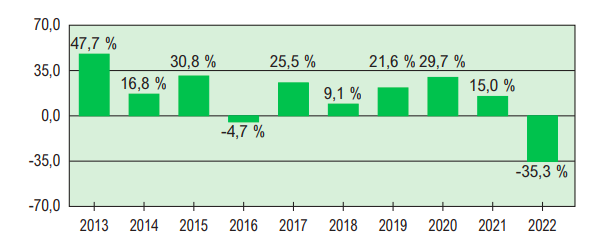

Fonds canadien de croissance Mackenzie Bluewater

- Rendement 10 ans : 12%

- Catégorie d’actifs : Actions canadiennes

- Risque moyen

Fonds américain réinvestissement du capital TD

- Rendement 10 ans : 13,11%

- Catégorie d’actifs : Actions américaines

- Risque moyen - élevé

Fonds de sciences biologiques et de technologie RBC

- Rendement 10 ans : 17,8%

- Catégorie d’actifs : Actions américaines

- Risque moyen

BMO Fonds d’actions américaines

- Rendement 10 ans : 10,68%

- Catégorie d’actifs : Actions américaines

- Risque moyen

Fonds valeur de grandes sociétés américaines TD

- Rendement 10 ans : 10,15%

- Catégorie d’actifs : Actions américaines

- Risque moyen

Portefeuille privé d’actions américaines de croissance RBC

- Rendement 10 ans : 13,3%

- Catégorie d’actifs : Actions américaines

- Risque moyen

Quelles sont les sources de rendement d’un fonds de placement ?

En achetant un titre, l’investisseur reçoit un droit de propriété sur une partie d’un fonds. Ensuite, la valeur de ce titre est calculée de façon journalière et génère un rendement qui se classe en 3 catégories différentes.

Dividendes

Les dividendes représentent les paiements réguliers effectués par les entreprises aux actionnaires, c’est-à-dire les actions.

Intérêts

Les intérêts proviennent des revenus générés par les titres à revenu fixe détenus par le fonds, tels que les obligations, les hypothèques et les bons du Trésor.

Gains en capital

Les gains en capital résultent de l’appréciation de la valeur des actifs détenus par le fonds. Dans le cas d’une dépréciation, on parle d’une perte en capital.

La combinaison de dividendes, d’intérêts et de gains en capital contribue au rendement total d’un fonds.

Quels sont les meilleurs placements pour investir 500 000$ à court terme ?

Pour des investissements à court terme, la priorité est la préservation du capital et l’accès aux liquidités.

Les options à considérer dépendent de la durée exacte de l’horizon d’investissement et du niveau de risque que vous êtes prêt à accepter.

Généralement, les placements à court terme ne dépassent pas l’horizon de 5 ans. Voici quelques options à court terme :

- Fonds équilibrés

- Fonds obligataires

- Fonds du marché monétaire

- Fonds hypothécaires

- Fonds croissance

Les rendements pour les investissements à court terme sont plus modestes par rapport aux placements à plus long terme. Cela s’explique en raison de la prédominance de la sécurité et de la liquidité, afin de se protéger contre les effets baissiers de la volatilité.

Quels sont les meilleurs placements pour investir 500 000$ à long terme ?

L’investissement à long terme est l’opportunité que vous recherchez pour faire croître votre capital.

Lorsque vient le temps de sélectionner des fonds à fort potentiel de rendement, investir dans un portefeuille diversifié d’actions offre une exposition à la croissance. En effet, détenir des titres de participation d’une entreprise privée cotée en bourse peut s’avérer être très rentable.

Si vous cherchez à obtenir un rendement intéressant à long terme, voici quelques-uns des types de fonds à considérer :

- Fonds d’actions canadiennes

- Fonds d’actions américaines

- Fonds d’actions européennes

- Fonds d’actions asiatiques

- Fonds d’actions internationales

- Fonds d’actions sectorielles

- Fonds d’actions de dividendes

Pourquoi investir dans des fonds communs de placement avec plus de 500 000$ d’actifs ?

Il est toujours intéressant de comprendre la motivation derrière le choix d’un type de placement.

Le fonds commun de placement est un produit qui permet de mettre de l’argent en commun avec d’autres investisseurs dans différentes catégories d’actifs.

Le soin de prendre les diverses décisions stratégiques est ensuite laissé au soin d’un gestionnaire de portefeuille.

Pourquoi certains investisseurs décident d’allouer des montants importants à des fonds communs de placement ?

- Panier diversifié d’actifs

- Gestion professionnelle

- Exposition à divers marchés, secteurs et classes d'actifs

- Réduction des frais de transaction

- Flexibilité et liquidité

- Distribution régulière de revenus

Les fonds communs doivent être sélectionnés à la suite de recherches approfondies, et ce, en accord avec les objectifs financiers. De plus, il faut considérer que les performances passées d’un fonds ne garantissent pas les résultats futurs.

Évaluez-vous la possibilité d’investir dans un fonds commun de placement ? Dans ce cas, la consultation d’un professionnel financier est fortement recommandée.

Quels sont les éléments clés à considérer pour un portefeuille de 500 000$ et plus ?

Pour optimiser les opportunités d’investissement et atténuer les risques associés, la gestion d’un gros portefeuille requiert une réflexion stratégique.

En effet, la construction d’un patrimoine solide implique la considération de divers éléments clés.

- Objectifs financiers

- Tolérance au risque

- Diversification

- Horizon d’investissement

- Stratégie fiscale

- Coûts de gestion

- Type de gestion

- Protection contre l’inflation

- Planification successorale

Envisagez de consulter un conseiller financier pour obtenir des conseils professionnels et personnalisés.

Quels sont les placements et les investissements qui rapportent le plus?

Les investissements rentables varient en fonction d’un ensemble de facteurs, dont le niveau de risque, l’horizon de placement, les conditions économiques et les fluctuations du marché.

Voici quelques-uns des types d’investissements qui ont historiquement prouvé leur potentiel d’offrir un haut rendement :

- Fonds d’actions américains

- Fonds d’actions mondiales

- Fonds technologiques

- Fonds pétroliers

- Fonds de communications

- Fonds de dividendes

- Fonds chinois

- Fonds de pays émergents

- Fonds immobiliers

- Cryptomonnaies

- Métaux précieux : or et argent

Quel est l’effet de l’inflation sur les portefeuilles de placement de plus de 500 000$ ?

L’un des défis majeurs pouvant influencer la rentabilité des investissements est l’inflation, un phénomène incontournable dans le monde financier. Comprendre les effets spécifiques de l’inflation sur un portefeuille d’une telle envergure devient alors essentiel.

L’inflation peut exercer une pression significative sur le rendement réel, exigeant une adaptation constante des stratégies de placement.

Voici quelques-uns des impacts potentiels ?

- Érosion du pouvoir d’achat

- Impact sur les rendements nominaux

- Ajustement de la stratégie de placement

- Augmentation du taux directeur

Surveiller de près l’environnement économique permet de réévaluer régulièrement le portefeuille pour atténuer les effets négatifs potentiels de l’inflation.

Quels sont les types de placements à privilégier pour battre l’inflation?

L’inflation est un sujet d’actualité depuis maintenant plusieurs années et plus particulièrement depuis la période postpandémique. Alors que le taux d’inflation se retrouve bien au-delà de la cible de 2% du gouvernement, le pouvoir d’achat est en pente descendante.

Pour limiter les effets néfastes de l’inflation, il importe de choisir des placements dont le rendement potentiel est supérieur au taux de l’inflation.

Quels placements sont à privilégier ?

- Fonds équilibrés

- Fonds d’actions canadiennes

- Fonds de dividendes

- Fonds d’actions internationales

- Fonds sectoriels

- Fonds immobiliers

- Fonds de travailleurs

Conseiller financier

En raison du niveau de volatilité que connaît le marché, il importe de faire appel à un professionnel de la finance. Il est disposé à analyser les fonds les plus avantageux et les mieux adaptés à votre situation.

Comment utiliser la diversification stratégique pour maximiser la croissance d’un portefeuille de plus d’un demi-million de dollars ?

La phrase : ne pas mettre tous ses œufs dans le même panier est la définition même de la diversification. Applicable aux petits comme aux gros portefeuilles, elle est emblématique d’une saine gestion.

Selon une étude, plus de 90% du rendement et de la volatilité sont expliqués par la répartition des actifs d’un portefeuille.

Comment pouvez-vous utiliser la diversification stratégique de manière efficace ?

Répartition entre les classes d’actifs

Diversifiez votre portefeuille en répartissant vos investissements entre différentes classes d’actifs, telles que les actions, les obligations et les liquidités.

Chaque classe d’actifs réagit différemment aux conditions du marché, réduisant ainsi le risque global du portefeuille.

Diversification sectorielle

Répartissez vos investissements dans divers secteurs économiques. Les performances des secteurs varient en fonction des cycles économiques.

Celle-ci aide à atténuer les risques liés à une concentration excessive dans un secteur spécifique.

Investissements internationaux

Considérez l’inclusion d’investissements internationaux pour une exposition mondiale.

Les marchés mondiaux réagissent différemment aux événements économiques, politiques et sociaux. Une diversification internationale aide ainsi à réduire la volatilité.

Tailles de capitalisation

Investissez dans des sociétés de différentes tailles de capitalisation boursière.

Les grandes capitalisations offrent une stabilité et des dividendes, tandis que les petites capitalisations offrent un potentiel de croissance plus élevé, créant un équilibre dans le portefeuille.

Gestion active et passive

Combinez des fonds gérés activement avec des fonds indiciels (gestion passive).

Les fonds actifs apportent une gestion professionnelle et des ajustements tactiques, tandis que les fonds indiciels offrent une exposition large à un marché spécifique à moindre coût.

Gestion des risques

Identifiez et gérez les risques spécifiques à votre portefeuille.

La diversification réduit certains risques, mais une gestion proactive est nécessaire pour minimiser les risques inhérents à chaque investissement.

Répartition géographique

Diversifiez votre portefeuille en répartissant vos investissements dans différentes régions géographiques.

Cela atténue les risques liés à une économie ou à une région particulière.

Investissements alternatifs

Explorez des options d’investissement alternatives, telles que les matières premières, les hedge funds ou d’autres stratégies non traditionnelles, pour diversifier davantage le portefeuille.

Puisque les variations de performance modifient la répartition de l’actif, effectuer un rééquilibrage maintient la diversification initiale et assure que le portefeuille reste aligné sur vos objectifs.

Quels sont les secteurs émergents ou les niches d'investissement à explorer pour les gros portefeuilles au Québec?

Pour les gros portefeuilles au Québec, explorer des secteurs émergents ou des niches d’investissement est la porte vers des opportunités de croissance.

Quels sont les domaines à considérer ?

- Technologie et innovation

- Énergies renouvelables

- Santé et science

- Immobilier

- Industrie aérospatiale

- Services financiers technologies

- Cybersécurité

- Intelligence artificielle

- E-commerce

Les secteurs émergents peuvent être plus volatils, mais ils offrent également un potentiel de rendement significatif pour les investisseurs avec des portefeuilles bien gérés.

Quelles sont les astuces d’experts pour optimiser la croissance d’un portefeuille de plus de 500 000$ ?

L’optimisation de la croissance d’un portefeuille financier dépassant les 500 000$ requiert un haut niveau d’expertise.

Les recommandations d’experts jouent un rôle crucial dans la formulation d’une stratégie d’investissement qui maximise les rendements tout en minimisant les risques associés à un portefeuille de cette envergure.

Voici quelques astuces pour maximiser la croissance de votre portefeuille :

- Établir des objectifs clairs

- Rester investi à long terme

- Investir dans des fonds de qualité

- Comprendre et surveiller les frais associés

- Minimiser les impôts sur gains

- Gardez un œil sur les taux d'intérêt

- Être conscient des risques

Ces recommandations fournissent une base solide, mais il est important de reconnaître que chaque investisseur a des besoins uniques.

Adapter ces astuces à votre situation personnelle et consulter régulièrement un professionnel financier sert à affiner votre stratégie d’investissement.

Quel rôle joue la planification fiscale dans la gestion d’un portefeuille de plus de 500 000$ ?

La planification fiscale vise à maximiser les rendements nets et à trouver une manière ingénieuse d’en avoir plus dans vos poches.

Incorporer de bonnes stratégies fiscales dans le processus de gestion d’un portefeuille de plus d’un million de dollars se traduit par des milliers de dollars d’économies pour un investisseur.

Comment la planification fiscale peut-elle concrètement influencer la gestion de plus de 500 000$ ?

- Optimisation des comptes fiscaux

- Utilisation des pertes en capital pour compenser les gains

- Planification de la distribution de revenus

- Harmonisation des changements dans les politiques fiscales et réglementaires

- Optimisation des déductions fiscales

- Maintien d’une stratégie de placement à long terme

- Planification de la transmission du patrimoine

La planification fiscale ne se limite pas à minimiser les impôts actuels, mais elle vise également à maximiser la croissance à long terme de votre portefeuille.

Une approche proactive de la planification fiscale contribue de manière significative à la réussite de la gestion d’un portefeuille important.

D’ailleurs, la consultation avec un fiscaliste est une démarche encouragée pour tout investisseur.

Comment évaluer la performance d'un portefeuille de plus de 500 000$ et apporter des ajustements si nécessaire ?

L’évaluation d’un portefeuille de plus de 500 000$ et l’apport d’ajustements nécessaires reposent sur une analyse de la performance.

Tout d’abord, examinez les rendements globaux du portefeuille sur différentes périodes, en comparant les performances avec des indices de référence appropriés.

Évaluez également les coûts associés à la gestion du portefeuille, dont les frais de gestion et les coûts de transaction.

Êtes-vous satisfaits ?

- Si votre rendement est supérieur à celui de l’indice de référence, nul besoin de vous inquiéter de la performance du portefeuille.

- Si votre rendement est inférieur à celui de l’indice de référence, il peut être nécessaire d’apporter des changements.

Est-ce que votre conseiller financier vous suggère d’effectuer des changements à votre stratégie ? Comme toute période de volatilité ne requiert pas de modifications instantanées, il est judicieux de demander l’avis d’un professionnel.

Quel est l’impact des frais de gestion sur le rendement d’un gros portefeuille ?

Exprimés en pourcentage de l’actif sous gestion, les frais de gestion ont un impact cumulatif et significatif sur le rendement d’un gros portefeuille. Plus le portefeuille est important, plus les frais annuels en dollars sont élevés, ce qui peut potentiellement réduire le rendement net à long terme.

Savez-vous combien vous versez à votre conseiller et aux gestionnaires de fonds ?

- En fonction du type de fonds, du style de gestion et du mode de distribution, le taux se situe entre 1% et 3%.

Pourquoi s’en préoccuper ? Un investisseur a un frais de gestion de 1% et l’autre de 3%. Les deux investisseurs placent 500 000$ pour 10 ans. Au bout de cet horizon de placement, le premier investisseur aura payé 77 876$ en frais et le deuxième, 213 854$. La différence de frais de gestion est de 135 978$.

Bien que les frais plus élevés puissent être justifiés si un gestionnaire de fonds peut générer une surperformance substantielle, il est essentiel de trouver un équilibre entre les coûts et les rendements.

Des frais excessifs érodent considérablement la croissance à long terme du portefeuille.

Quelles sont les principales erreurs à éviter lors de la gestion d'un portefeuille de cette taille au Québec ?

Les erreurs commises sur un portefeuille de grande envergure peuvent être très coûteuses.

Pour éviter de commettre des erreurs empreintes de regrets, voici une liste :

- Sous-estimer la diversification

- Ignorer la tolérance au risque

- Négliger la planification fiscale

- Chasser les rendements élevés sans évaluation approfondie

- Négliger la liquidité

- Ne pas ajuster la stratégie en fonction de l'évolution des objectifs

- Sous-estimer les coûts et frais connexes

- Réagir impulsivement aux fluctuations du marché

- Ne pas consulter un professionnel

La gestion d’un portefeuille important est complexe. Ne pas consulter de professionnels financiers, tels qu’un conseiller en placement ou un planificateur financier, pour obtenir des conseils adaptés à votre situation spécifique est une grave erreur.

Prenez le temps de vous entourer de spécialistes compétents.

Pourquoi investir soi-même plus de 500 000$ dollars, ça ne s’improvise pas ?

Investir au-dessus d’un demi-million de dollars a un impact considérable sur une situation financière.

Face à la volatilité et l’imprévisibilité des marchés, investir de manière autonome est une tâche délicate. En fait, si vous n’avez pas les connaissances et les compétences nécessaires, il est préférable de recourir aux services d’un professionnel.

- Êtes-vous en mesure de procéder aux analyses financières ?

- Êtes-vous capable d’évaluer la situation économique des entreprises dans lesquelles vous songez investir ?

- Comprenez-vous les caractéristiques des titres que vous souhaitez acheter ?

- Avez-vous une tolérance élevée aux risques ?

- Avez-vous un haut niveau d’expertise et de connaissances financières et fiscales ?

Si vous n’avez pas répondu positivement à chacune des questions présentées, il vaut mieux faire appel à un professionnel de l’investissement.

Quel type de conseiller devez-vous consulter pour investir plusieurs centaines de milliers de dollars ?

Dans le domaine des placements, des finances personnelles, du crédit et de la fiscalité, il existe une variété de conseillers financiers prêts à mettre leur expertise à votre service au Québec.

Au cours de votre parcours financier, il est impératif que vous ayez recours à ces professionnels pour vous guider dans la gestion judicieuse de vos ressources financières.

Au fil de votre vie financière, vous pourriez être amené à consulter divers conseillers pour répondre à des besoins spécifiques. Parmi eux, on compte :

- Conseiller financier

- Conseiller en sécurité financière

- Planificateur financier

- Gestionnaire de patrimoine

- Fiscaliste

- Comptable

Si vous avez besoin d’assistance dans le cadre de vos investissements, notre formulaire reste à votre disposition pour vous orienter vers le conseiller adapté.

Nous disposons de partenaires qualifiés, quelle que soit la valeur nette de vos actifs.

Comment choisir son conseiller financier en 5 questions ?

Le choix d’un professionnel en investissement est crucial, car il influence directement la croissance et la sécurité de votre patrimoine financier.

Une sélection judicieuse assure une gestion adaptée à vos objectifs, minimisant les risques, maximisant les rendements et contribue ainsi à votre réussite financière à long terme.

Voici 5 questions clés pour vous guider dans la sélection du conseiller financier qui répondra le mieux à vos besoins :

- #1. Êtes-vous un conseiller financier ou un planificateur financier ?

- #2. Quelles sont vos qualifications professionnelles et votre expérience ?

- #3. Êtes-vous un fiduciaire ?

- #4. Comment êtes-vous rémunéré ?

- #5. Quelle est votre approche et votre philosophie en matière d’investissements ?

En posant ces questions, vous aurez une vision plus claire du professionnalisme, de la compréhension de vos besoins et de la transparence du conseiller financier.

N’ayez pas peur de prendre le temps nécessaire pour choisir un professionnel qui répond véritablement à vos attentes et qui peut contribuer de manière positive à la gestion de vos finances.

Qu’est-ce que la gestion de patrimoine ?

La gestion de patrimoine est une approche de la gestion des actifs financiers d’un individu ou d’une famille, afin de maximiser la croissance et la préservation du patrimoine à long terme.

Cela englobe la planification financière, la gestion d’investissements, la planification fiscale, la planification successorale et d’autres aspects.

Les gestionnaires de patrimoine travaillent en étroite collaboration avec leurs clients pour comprendre leurs objectifs financiers, leur tolérance au risque et leurs besoins.

Ils élaborent ensuite des stratégies personnalisées pour :

- Diversifier le portefeuille

- Minimiser les risques

- Optimiser les avantages fiscaux

- Assurer une transmission de patrimoine efficace

La gestion de patrimoine va au-delà de la simple gestion d’investissements. Elle vise à créer une stratégie globale.

Pourquoi considérer la gestion privée de votre patrimoine ?

La gestion privée de patrimoine est une option privilégiée pour les grosses fortunes. Ce type de gestion offre une approche personnalisée et complète pour gérer des actifs financiers.

En optant pour la gestion privée, vous bénéficiez d’une relation étroite avec des professionnels expérimentés qui comprennent vos objectifs, votre tolérance au risque et vos besoins spécifiques.

Les gestionnaires de patrimoine privé travaillent en étroite collaboration avec vous pour élaborer une stratégie sur mesure.

- La personnalisation de la gestion privée permet de bénéficier de conseils adaptés avec une attention particulière aux opportunités et aux défis spécifiques à votre patrimoine.

- Les gestionnaires de patrimoine privé ont généralement accès à des produits d'investissement exclusifs et à des opportunités réservées aux clients fortunés.

- La gestion privée offre un service haut de gamme avec une communication régulière et transparente, ainsi qu'une réactivité accrue aux évolutions du marché.

- Elle vise à maximiser les rendements tout en minimisant les risques, ce qui est particulièrement important pour les portefeuilles importants.

Quels sont les avantages de la gestion privée pour les gros portefeuilles d’actifs ?

Évaluez-vous la possibilité de remettre la gestion de votre patrimoine entre les mains d’un gestionnaire privé ?

Pour les gros portefeuilles d’actifs, ce type de gestion offre des avantages significatifs à chaque investisseur.

- Hautement personnalisée

- Compréhension de la complexité des gros portefeuilles

- Expertise en gestion des actifs importants

- Service haut de gamme

- Gestion fiscale avancée

- Diversification sophistiquée

- Gestion de la succession

- Confidentialité et discrétion

En résumé, la gestion privée offre une approche complète et hautement spécialisée qui va au-delà de la simple gestion d’investissements.

Elle répond aux besoins particuliers de chaque client pour maximiser la croissance et la préservation du patrimoine financier.

Pourquoi bâtir un portefeuille en accord avec le profil d’investisseur et la tolérance au risque ?

Évidemment, le choix de fonds de qualité est d’une grande importance. Cependant, le choix des fonds doit se faire en accord avec le profil et la tolérance au risque du client.

C’est la base d’une gestion financière saine et alignée sur les objectifs individuels.

Le profil d’investisseur constitue le fondement de la constitution d’un portefeuille en reflétant:

- Objectifs

- Besoins

- Préférences

- Informations financières

Choisir des investissements en concordance avec ce profil garantit une adéquation entre les stratégies d’investissement et les attentes du client.

La tolérance au risque est tout aussi cruciale. Elle évalue la capacité psychologique d’un investisseur à supporter les fluctuations du marché. Un portefeuille bien ajusté à la tolérance au risque assure une stabilité émotionnelle et évite des décisions impulsives en période de volatilité.

En alignant le portefeuille sur ces paramètres, on optimise la probabilité de rendements en phase avec les objectifs financiers tout en minimisant les risques inutiles. Cette approche favorise la construction d’une stratégie d’investissement à long terme, équilibrée et adaptée à l’évolution des circonstances.

Ils constituent un pilier fondamental pour une gestion financière prudente, durable et personnalisée.

Quelles compagnies de placements offrent la gestion de portefeuilles d’envergure au Québec ?

Au Québec, plusieurs compagnies de placements renommées offrent des services de gestion de portefeuilles d’envergure pour répondre aux besoins des investisseurs importants.

Parmi celles-ci, on retrouve notamment :

- Fidelity

- Mackenzie

- Fonds Desjardins

- Fonds mutuels TD

- Placements CI

- Financière Sun Life

- Manuvie

- Industrielle Alliance

- BMO Placements

- CIBC Placements

- Invesco

- Foresters

Ne vous limitez pas uniquement qu’à cette brève sélection. Les opportunités sont bien plus nombreuses.

Si vous êtes à la recherche de la meilleure société de placements, il est essentiel de bien étudier les offres de chaque institution, de considérer les frais, les performances passées, la philosophie d’investissement et la gamme de services proposés.

Quelles institutions proposent les meilleurs taux de placements au Québec ?

Pointer une institution du doigt serait bien plus simple, mais c’est loin d’être comme ça que ça fonctionne. En fait, de nombreuses sociétés proposent des taux intéressants, mais aucune n’offre de manière généralisée, des rendements supérieurs.

Il s’agit également de perspectives individuelles. Si vous avez trouvé un fonds dont le rendement à risque élevé est de 16%, alors que vous avez une faible tolérance au risque, il ne peut être défini comme un bon placement pour vous.

Pour déterminer quels sont les meilleurs taux offerts, vous devez mener votre recherche !

- Avant de commencer votre recherche, identifiez clairement vos objectifs financiers.

- Basez-vous sur votre niveau de tolérance au risque.

- Familiarisez-vous avec les différentes options de placements disponibles.

- Consultez les taux offerts par différentes institutions financières.

Que diriez-vous de vous faciliter la tâche ?

Pour obtenir des conseils personnalisés en fonction de votre situation financière spécifique, envisagez de consulter un conseiller financier.

Ce professionnel vous fait épargner du temps en vous guidant directement vers les options les plus avantageuses correspondant à vos besoins et à vos objectifs.

Comparez les meilleurs placements avec un conseiller financier

Cherchez-vous le professionnel le mieux qualifié pour faire croître votre portefeuille ?

Que vous possédiez plus ou moins de 500 000$ en actifs, faire appel à un conseiller financier est une démarche stratégique pour toute personne cherchant à optimiser ses investissements au Québec.

En collaborant avec un professionnel de confiance, vous pouvez non seulement comparer les taux de rendement, mais également accéder à des conseils stratégiques qui harmonisent vos placements avec votre vision financière à long terme.

Ce partenariat contribue à une gestion de portefeuille plus efficiente, mieux alignée sur vos aspirations et favorise une croissance financière durable.

TROUVEZ UN CONSEILLER SPÉCIALISÉ POUR GÉRER AVANTAGEUSEMENT VOS FINANCES

Pour vous préparer une retraite aisée, atteindre rapidement vos objectifs financiers ou assurer votre sécurité financière.

« * » indique les champs nécessaires

Obtenez une consultation gratuite de 15 minutes sans aucun engagement !

Service Confidentiel, Gratuit et Sans Engagement

Expertise professionnelle

Placements profitables

Simple, rapide et efficace