Où placer vos REER en 2024 ? Ne croyez pas que tous les REER ont le même rendement !

La saison des REER 2023-2024 approche à grands pas, et avec elle son lot de questions habituelles.

Ce régime enregistré d’épargne retraite, extrêmement populaire et en vigueur depuis quelques décennies déjà, devrait être plutôt bien compris par la population, pas vraie ?

Pourtant, pour Monsieur et Madame tout le monde, ce n’est pas toujours clair ce que signifie que « cotiser à un REER ».

On sait qu’on place de l’argent pour nos vieux jours, mais bien souvent, on ne sait pas trop dans quel placement on investit, le rendement que l’on va obtenir, et si on fait réellement un bon coup !

Nous avons donc posé la question suivante à de nombreuses personnes qui souhaitaient cotiser à leur REER en 2023-2024 : « dans quoi investissez-vous vos REER ? »

Dans plus de 75% des cas, la réponse était la suivante : « ben un REER, c’est un REER ! C’est toute la même affaire ! »

C’est là que nous avons réalisé une chose bien importante : il faut que les gens réalisent que tous les REER n’ont pas du tout le même rendement !

Mythe populaire : tous les REER offrent le même rendement !

À la base, un REER est un régime enregistré d’épargne retraite créé par le gouvernement fédéral du Canada afin d’encourager la population à mettre de l’argent de côté en vue de la retraite.

En quoi est-ce avantageux de mettre de l’argent dans un REER plutôt que dans un compte épargne normal ? Il y a deux principaux avantages !

Le premier est le fait que tous les montants que vous mettez dans votre compte REER sont déductibles d’impôt. Cela veut dire que vous allez récupérer l’impôt payé sur ces montants. Par exemple, si vous cotisez 5 000$ à votre REER, et que votre taux d’impôt marginal est de 37%, le gouvernement va vous rembourser 37% de 5 000$, soit 1 850$. Vous venez donc instantanément de transformer 5 000$ en 6 850$ d’un coup.

Le deuxième avantage est que tous les placements que vous faites via votre REER sont 100% libres d’impôt tant et aussi longtemps qu’ils restent dans votre REER. Cela fait en sorte que votre épargne retraite augmente plus rapidement que si vous deviez vous imposer chaque année sur les profits que vous faites avec votre REER. Vous comprenez ?

Ces deux avantages sont souvent bien compris, mais ce qui est souvent TRÈS MAL compris, c’est ce qu’est un REER fondamentalement.

Le plus gros mythe populaire qui circule est que tous les REER offrent le même rendement ! C’est absolument FAUX !

Un REER, ce n’est tout d’abord pas un placement, mais c’est un COMPTE.

Un REER, ce n’est PAS UN PLACEMENT, c’est un COMPTE dans lequel vous faites des placements !

Mettons les choses au clair une fois pour toutes afin que vous puissiez dès maintenant optimiser votre épargne !

Un REER, ce n’est PAS UN PLACEMENT. C’est un véhicule de placement, donc en quelque sorte un genre de compte en banque, mais avec des avantages fiscaux.

La meilleure image que l’on peut vous faire, c’est un coffre-fort !

Imaginez que votre REER est un coffre-fort dans lequel vous pouvez mettre de l’argent, et dans lequel le gouvernement ne peut pas toucher à votre épargne.

Dans votre REER, vous choisissez ensuite différents types de placements que vous désirez faire selon votre profil d’investisseur, votre tolérance au risque, votre horizon de placements, et plus encore !

Tous les fonds et placements que vous pouvez choisir normalement peuvent être inclus dans un REER. Donc :

REER = Coffre-fort dans lequel vous FAITES des placements

Placements = Produit d’investissement (actions, obligations, CPG, etc.)

Il est donc tout à fait FAUX de dire que tous les REER sont identiques et donnent le même rendement. Tout le monde a un REER différent selon son profil et ses propres besoins.

Ce sont les produits de placements que vous choisissez via votre REER qui vont déterminer le rendement que vous faites.

Certains investisseurs font des rendements de 1% par année, et d’autres de 10% et plus. Tout dépend du choix des produits de placements !

Quels sont les principaux placements dans lesquels vous pouvez investir via votre REER en 2024 ?

Si un REER est un compte, cela veut donc dire que vous avez un choix à faire lorsque vient le temps de cotiser à celui-ci, n’est-ce pas ?

Vous devez en effet choisir dans quel type de placement vous désirez investir dans votre REER. Il existe des dizaines de types placements, et des milliers de fonds d’investissement au Canada.

Voici une liste des principaux produits de placements dans lesquels vous pouvez investir via votre REER en 2024 :

-

- CPG, Dépôt à terme…

- Fonds communs de placement

- Fonds du marché monétaire

- Fonds hypothécaires

- Fonds d’obligations

- Fonds équilibrés

- Fonds de répartition tactique de l’actif

- Fonds à échéancier

- Fonds d’actions

- Fonds de dividendes canadiens

- Fonds d’actions mondiales

- Fonds d’actions internationales

- Fonds sectoriels

- Fonds de biens immobiliers

- Fonds indiciels

- Fonds spécialisés

- Et plus encore !

Il y a des fonds de placement sécuritaires, d’autres à risques modérés, et d’autres plus risqués axés sur la croissance. Selon le choix que vous faites, votre REER peut vous permettre d’obtenir un rendement varié, allant de 0,5% à plus de 10% par année. C’est pourquoi il est important d’analyser quels sont les bons placements REER pour VOUS pour optimiser votre portefeuille d’investissement REER !

Exemples de Placements REER sécuritaires

Afin de vous aider à voir la différence de rendement que l’on peut obtenir à partir d’un REER, vous trouverez ci-dessous 6 exemples de fonds communs de placement, divisés en 3 catégories : les fonds plus sécuritaires, les fonds à risques plus modérés, et les fonds plus risqués. Nous commencerons ici avec un fonds à très faible risque de Desjardins, ainsi qu’un fonds d’obligations de RBC.

Attention : Les exemples de placements sont à titre illustratif seulement. Avant d’investir, veuillez TOUJOURS parler avec un conseiller.

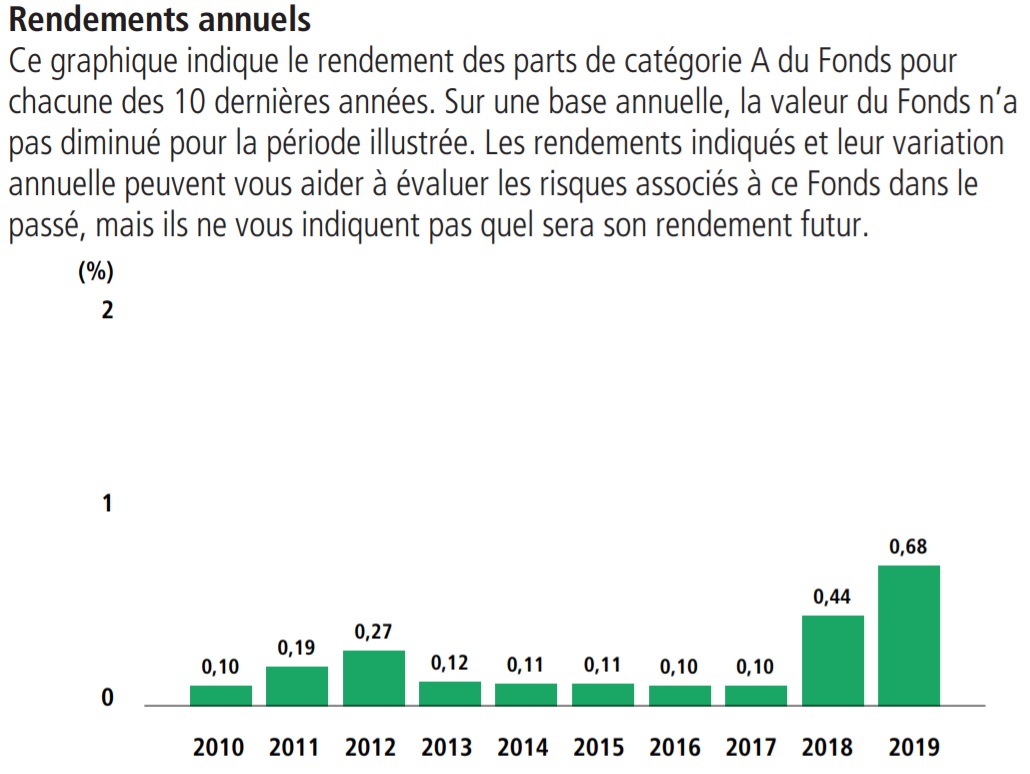

Fonds du marché monétaire Desjardins

Cote de risque : Très Faible

Rendement moyen sur 10 ans : 0,23%

Source : Desjardins

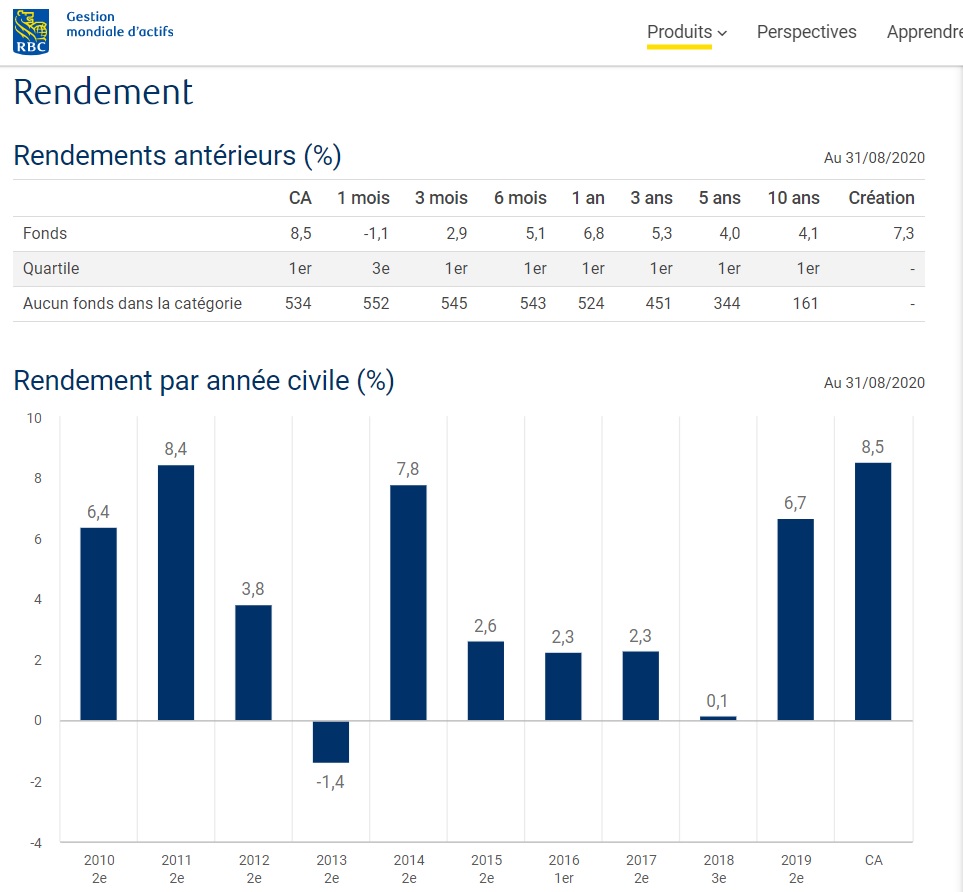

Fonds d’obligations RBC

Cote de risque : Faible

Rendement moyen sur 10 ans : 4,1%

Source : RBC Gestion mondiale d’actifs

Exemples de Placements REER à risque modéré

Les placements à risque modéré vont souvent être des fonds composés de diverses classes d’actifs, soit des obligations, des actions et une partie en liquide. Vous trouverez ici-bas un exemple de fonds de revenu Mackenzie composé justement des deux types d’actifs, suivi d’un fonds Fidelity un peu plus risqué comprenant une plus grande proportion d’actions.

Attention : Les exemples de placements sont à titre illustratif seulement. Avant d’investir, veuillez TOUJOURS parler avec un conseiller.

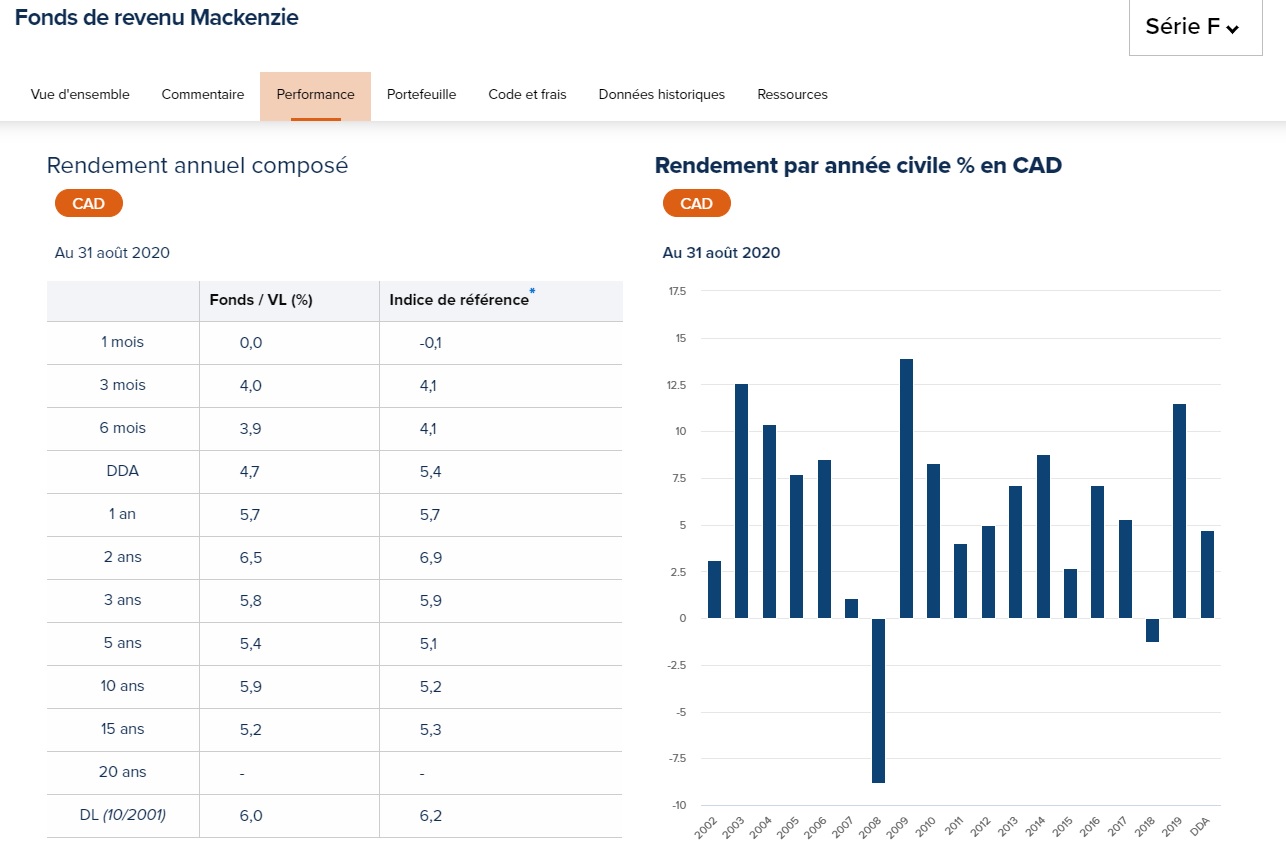

Fonds de revenu Mackenzie

Cote de risque : Faible

Rendement moyen sur 10 ans : 5,9%

Source : Mackenzie Placements

Fonds Équilibré (actions/obligations) Canada Fidelity

Cote de risque : Faible à moyen

Rendement moyen sur 10 ans : 6,56%

Source : Fidelity Investments

Exemples de Placements REER à risque élevé

Finalement, les investisseurs désireux de prendre du risque et ayant un horizon de placement à long terme peuvent opter pour des placements concentrés essentiellement en actions. Vous trouverez ici-bas deux exemples de fonds, soit le fonds de solidarité FTQ et le fonds 100% actions de Fidelity.

Attention : Les exemples de placements sont à titre illustratif seulement. Avant d’investir, veuillez TOUJOURS parler avec un conseiller.

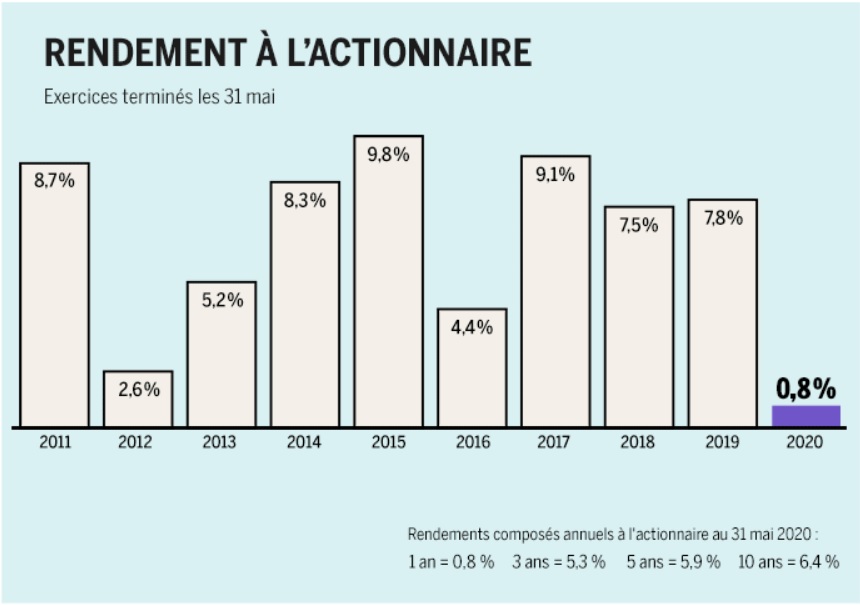

Fonds de solidarité FTQ

Cote de risque : Élevé

Rendement moyen sur 10 ans : 6,4%

Crédit impôt supplémentaire de 30% sur tous les placements.

Source : Fonds FTQ

Fonds 100% actions Canada/étranger Fidelity

Cote de risque : Moyen

Rendement moyen sur 10 ans : 15,65%

Source : Fidelity Investments

L’importance de bien choisir ses placements REER en 2024 – Différence de profits selon le rendement

Comme vous avez pu le voir clairement ci-dessus, les rendements entre les différents placements que l’on peut faire à partir de son REER varient énormément. Ce ne sont que 6 exemples, il y a sur le marché des milliers d’autres fonds et produits de placements qui s’adaptent à vos besoins et votre profil d’investisseur pour votre REER en 2024.

Mais quelle est la différence concrète en termes de dollars lorsqu’on obtient un rendement plus élevé avec un placement REER.

Le tableau qui suit vous présente l’évolution d’un montant unique de 10 000$ investi en 2024 dans l’un des six fonds ci-dessus, pendant 25 ans. Nous avons utilisé comme hypothèse que ce fonds réaliserait un rendement moyen égal au rendement moyen sur 10 ans indiqué dans l’aperçu de chaque fonds.

Évolution de 10 000$ en REER pendant 25 ans selon le rendement du placement

| Fonds de placement | Placement initial en 2023 | Taux de rendement annuel moyen | Valeur du placement en 2048 |

| Desjardins marché monétaire | 10 000$ | 0,23% | 10 591,15$ |

| RBC obligations | 10 000$ | 4,10% | 27 306,63$ |

| Mackenzie revenus | 10 000$ | 5,90% | 41 917,85$ |

| Fidelity mixte | 10 000$ | 6,56% | 48 961,57$ |

| Fonds FTQ | 10 000$ | 6,40% | 47 156,40$ |

| Fidelity 100% actions | 10 000$ | 15,65% | 379 001,50$ |

*Tableau à titre illustratif seulement. Ces rendements ne sont en aucun cas garantis, et sont tirés des taux de rendement moyens sur 10 ans des fonds présentés ci-dessus. Veuillez toujours consulter un conseiller financier avant d’investir.

Comme on peut le voir, la différence est GIGANTESQUE entre un fonds sécuritaire et un fonds axé sur la croissance. Vous aussi pouvez améliorer le rendement de vos placements REER en 2024.

Quels sont les meilleurs taux de rendement REER au Québec ?

Comme nous vous l’avons expliqué, un REER est un véhicule de placement, donc il ne fournit pas de rendement à proprement parler. Ce sont les placements que vous y placez qui rapportent du rendement.

En effet, vous n’obtiendrez pas le même taux de rendement REER si vous investissez dans des obligations que si vous investissez dans le marché boursier.

Quels sont donc les meilleurs taux REER au Québec ? Voici ce à quoi vous pouvez vous attendre selon le produit que vous choisissez :

- Fonds du marché monétaire : 0,5%-2%

- Fonds d’obligations : 2-4%

- Fonds diversifiés : 4-6%

- Fonds d’actions : 6-8%

- Fonds 100% d’actions plus risquées : potentiel de + 8%

Les représentants en épargne collective sont des spécialistes en options de placements REER. En analysant votre profil d’investisseur, ils sauront vous proposer les meilleurs placements avec le taux le plus avantageux pour vous.

REER de fonds de travailleurs – Obtenez un retour d’impôt de 30% de plus sur vos cotisations

Connaissez-vous les fonds de travailleurs ? Il s’agit de fonds de placement encourageant l’économie québécoise et canadienne qui bénéficient d’avantages fiscaux majeurs.

En effet, vous pouvez investir dans des REER de fonds de travailleurs à chaque année. Les deux fonds existants au Québec sont :

- Fonds de travailleurs du Québec (FTQ)

- Fonds d’action (CSN)

Quel est l’avantage d’investir ses REER dans un fonds de travailleurs ? Vous bénéficiez d’un crédit d’impôt de 30% supplémentaire sur vos cotisations. Notez que le maximum de cotisation admissible à ce crédit par année est 5 000$.

Par exemple, si vous investissez 5 000$ en REER normalement, et que votre taux marginal d’imposition est de 37%, votre retour serait de 1 850$. Avec un REER de fonds de travailleurs, votre retour serait de 67% (37% + 30%), donc vous obtiendrez 3 350$.

La différence est énorme. Vous partez donc avec une solide longueur d’avance avec ce type de REER. De plus, historiquement, les fonds de travailleurs offrent des rendements très intéressants.

Combien avez-vous le droit d’investir en REER ?

C’est bien beau de parler des meilleures options de placement REER, mais faut-il également savoir combien on a le droit d’investir en premier lieu.

Pour ceux qui ne le savent pas, vous ne pouvez pas cotiser n’importe quel montant à votre REER, il y a un plafond et vous avez un droit de cotisation annuel.

- Chaque année, votre droit de cotisation se calcule à partir de 18% de votre revenu gagné. Si vous gagnez 60 000$ par année, vous avez un droit de cotisation REER de 10 800$.

- Le plafond de cotisation pour le REER est de 27 830$, ce qui revient à un salaire d’environ 155 000$. Vous ne pouvez pas avoir un plus gros droit de cotisation que ce plafond, même si vous gagnez un revenu plus élevé.

Pour le commun des mortels, il faut donc calculer votre droit de cotisation à partir de 18% de votre revenu gagné. Cependant, faites attention, car si vous avez un fonds de pension, cela vient réduire les montants de cotisations REER que vous pouvez faire personnellement. C’est pourquoi il est important de consulter un professionnel avant d’investir.

Quand doit-on payer de l’impôt sur des REER ?

Vos placements REER fructifient à l’abri de l’impôt tant et aussi longtemps qu’ils demeurent dans votre REER.

C’est uniquement au moment de retirer des sommes de vos REER que vous devez payer de l’impôt.

En effet, chaque montant que vous retirez de vos REER s’ajoute à vos revenus imposables de l’année en cours. Vous allez donc vous imposer sur ces montants.

Il existe deux exceptions à cette règle, soit le RAP et le REEP, que nous allons vous présenter plus bas.

Sinon, il faut planifier que vos REER sont des sources imposables de revenus à la retraite.

2 programmes spéciaux pour le REER – Connaissez-vous le RAP et le REEP ?

Il est possible dans 2 situations de retirer de l’argent de ses REER sans payer d’impôt. On parle ici des programmes fédéraux suivants :

Régime d’accession à la propriété (RAP) : avec le RAP, vous pouvez retirer jusqu’à 35 000$ par personne, ou 70 000$ pour un couple, pour l’achat de votre première propriété. Vous devez ensuite simplement remettre les montants retirés dans vos REER sur 15 ans.

Régime d’encouragement à l’éducation permanente (REEP) : avec le REEP, vous pouvez retirer jusqu’à 10 000$ par année, pour un maximum de 20 000$, de vos REER pour financer vos études ou une formation de vous ou votre conjoint. Ce régime ne couvre pas les enfants. Vous devez ensuite remettre les montants retirés dans vos REER sur 10 ans.

Comment minimiser l’impôt à payer sur ses REER ?

Existe-t-il une façon de minimiser l’impôt à payer sur ses REER, et donc avoir un plus gros montant après impôt dans ses poches. La réponse est oui, mais les stratégies à mettre en place pour y arriver varient d’un individu à l’autre.

Voici quelques astuces pour tenter de minimiser l’impôt à payer sur vos REER :

- Diversifiez vos sources de revenus à la retraite

- Retirez progressivement vos REER pour minimiser l’impôt

- Bâtissez une stratégie de décaissement avec un professionnel

- Parlez avec un planificateur financier ou un fiscaliste

Généralement, on envisage que le taux d’imposition d’une personne sera plus faible à sa retraite que durant sa vie active, ce qui représente déjà un gros avantage. Par la suite, on peut utiliser divers mécanismes fiscaux pour réduire encore l’impôt à payer. Parlez avec un expert pour plus de détails.

TOP 10 fournisseurs de fonds REER au Québec

Vers qui devez-vous vous tourner si vous désirez ouvrir un REER et faire des placements REER au Québec ?

Vous avez deux options. Vous pouvez tout d’abord rencontrer un représentant en épargne collective, encore rencontrer un conseiller en placement d’une banque.

Il existe au Québec des centaines de fonds REER, des dizaines de fournisseurs de fonds et plusieurs gestionnaires de portefeuilles de qualité.

Parmi les fournisseurs de fonds les plus populaires, on retrouve :

- Mackenzie

- Industrielle Alliance

- Desjardins

- Manuvie

- Fidelity

- Banque Royale

- Sunlife

- Banque Nationale

- BMO

- Banque TD

Vous aimeriez comparer + 100 fonds de placement REER avec un expert de votre secteur ? Remplissez le formulaire gratuit sur cette page pour magasiner les Taux REER de nombreux placements.

Quels sont les 3 Avantages Majeurs du REER ?

Pourquoi est-ce avantageux de cotiser à son REER en 2023 plutôt que de faire croître votre argent dans un compte épargne traditionnel ?

En fait, bien que le REER soit un outil de placement pour le long terme, ses avantages à court terme ne sont pas à sous-estimer. Il peut vous permettre de réduire votre facture d’impôt chaque année, voire à obtenir un remboursement important.

Voici les 3 avantages majeurs que vous offre le REER :

Rendement non imposable

Peu importe le placement que vous faites via votre REER, le rendement n’est jamais imposable, tant et aussi longtemps que les sommes restent dans le REER. L’effet d’intérêt composé, jumelé avec la croissance à l’abri de l’impôt, décuple la vitesse de croissance de vos placements.

Remboursement d’impôt

Tous les montants cotisés au REER font baisser votre revenu imposable, ce qui vous donne droit à un remboursement d’impôt. Le montant exact du retour se calcule en fonction de votre taux d’imposition marginal, et du montant de votre cotisation.

Flexibilité et Stratégies

Avec le REER, vous avez de multiples possibilités de stratégies possibles. Vous pouvez cotiser au REER dans le but de financer l’achat d’une première propriété dans le cadre du RAP. On peut faire des prêts REER, des stratégies jumelées au CELI, et plus encore !

À quelle Date doit-on Cotiser à ses REER chaque année ?

1er mars

La date limite pour cotiser au REER est le 1er mars de l’année suivant celle d’imposition. Pour 2023, par exemple la date limite est le 1er mars 2024. Après cette date, vous devrez inclure votre cotisation REER l’année suivante.

Toute l’année

Vous pouvez cotiser à votre REER n’importe quand durant l’année 2023, sans restriction. La date limite existe pour limiter la période où vous pouvez inclure votre cotisation REER dans votre rapport d’impôt d’une année fiscale.

Liste de fonds de placement REER populaires en 2024

Il existe au Canada au-dessus de 3 000 fonds communs de placement pouvant être intégrés à des Régimes enregistrés d’épargne retraite. Lorsque vient le temps de faire un choix, il peut donc être ardu de déterminer quel est LE meilleur fonds.

Nos conseillers en REER partenaires regroupent chaque année les meilleurs fonds du marché afin de donner un éventail de choix à leurs clients. Pour vous donner un aperçu des fonds les plus souvent choisis par les investisseurs au Québec, nous les avons regroupés ici.

Voici donc la liste des fonds de placements REER les plus populaires et vendus par nos conseillers partenaires en 2024.

Si vous souhaitez investir dans l’un de ces fonds, vous pouvez simplement utiliser le formulaire sur cette page ou cliquer sur le bouton en dessous du tableau qui suit afin de parler avec un conseiller partenaire.

|

Fournisseur |

Fonds |

Rendement annuel moyen depuis Création |

|

Fidelity |

Innovations Mondiales |

27,41% |

|

Sun Life |

Croissance Américain |

17,30% |

|

Fidelity |

Potentiel Canada |

9,45% |

|

Mackenzie |

Toutes capitalisations américaines |

10,40% |

|

Manuvie |

Occasions thématiques mondiales |

13,15% |

|

Mackenzie |

Mondial de dividendes |

9,50% |

|

RBC |

FPG Actions mondiales |

12,76% |

|

Mackenzie |

Croissance mondiale |

3,90% |

|

Manuvie |

Équilibré mondial |

9,17% |

|

RBC |

Mondial de croissance de dividendes |

12,30% |

|

Industrielle Alliance |

Indiciel Américain DAQ |

19,20% |

|

Dynamique |

Dividende mondial |

10,60% |

|

QV Investors |

Actions canadiennes à petites capitalisations |

8,40% |

|

Loomis Sayles |

Diversifié mondial |

6,60% |

|

CIBC |

Soins de santé mondiaux |

13,70% |

|

Inhance |

Équilibré ISR |

5,30% |

|

La Capitale |

Actions mondiales |

15,40% |

Cliquez ici pour Comparer les Meilleurs Placements REER

Quels sont les Avantages des Fonds de Placement REER ?

Investir son épargne dans un fonds commun de placement REER est extrêmement avantageux, et ce, pour tous les types d’investisseurs. Les avantages que réservent ces produits sont majeurs.

D’ailleurs, au Québec, pour investir dans un fonds de placement REER, vous devez absolument parler avec un représentant en épargne collective, aussi communément connu sous le titre de Conseiller REER ou Conseiller en Placements. Voici les principaux avantages d’investir dans son Régime enregistré d’épargne retraite en choisissant des fonds communs de placement.

Un vaste choix de fonds de placement

Êtes-vous un investisseur plus prudent, ou au contraire très audacieux ? Peu importe votre profil, il y a des fonds adaptés à vos objectifs. Avec plus de 3 000 fonds au Canada, vous trouverez le bon produit pour votre tolérance au risque et le potentiel de rendement que vous cherchez.

Une excellente liquidité

Les fonds de placement sont des placements très liquides, ce qui veut dire qu’ils peuvent généralement se reconvertir très rapidement en argent. Cela étant dit, vérifiez toujours les conditions de rachat des fonds qui vous sont offerts, et choisissez ceux qui sont flexibles.

Une bonne diversification

Le secret du succès en investissement est une bonne diversification. Quand on investit seul, c’est très difficile à obtenir. Quand on investit dans des fonds, on choisit simultanément des milliers de titres de participations ou de créances. Les fonds diminuent donc votre risque global.

Une gestion professionnelle active

Les meilleurs fonds de placements REER sont gérés par des gestionnaires de portefeuilles ultras performants qui sont constamment en quête d’optimisation. Vous payez un très faible prix pour profiter d’une expertise incroyable pour vos investissements.

Que se passe-t-il avec vos REER à la Retraite ?

Prenons quelques secondes pour parler de l’objectif de prendre des REER, et de comment cela se passe lorsqu’on veut les utiliser à la retraite.

Tout d’abord, le Régime enregistré d’épargne retraite a comme rôle de faciliter vos placements et l’accumulation de richesse dans le but de prendre votre retraite.

Les avantages fiscaux qu’il offre vous permettent d’accumuler plus rapidement de l’argent, ou de faire moins d’efforts fiscaux.

Une fois rendu à la retraite, pour décaisser progressivement vos REER, vous devrez transférer ceux-ci dans un FERR, soit un Fonds enregistré de revenus de retraite.

C’est grâce à ce mécanisme fiscal que vous pourrez progressivement vous verser des revenus via vos placements REER, en minimisant grandement l’impôt à payer. Plus vous commencez à mettre de l’argent tôt dans vos REER, plus le pouvoir de l’intérêt composé fera en sorte que vous aurez une somme importante disponible à votre retraite.

Vous voulez Maximiser votre REER chaque année ? Pourquoi ne pas faire un Prêt-REER ?

Vous voulez cotiser à votre REER cette année, mais vous n’avez pas suffisamment d’épargne pour maximiser votre droit de cotisation ?

Avez-vous déjà entendu parler des prêts REER ? Il s’agit d’une stratégie qui vous permet d’emprunter de l’argent auprès de la banque pour investir dans votre REER.

Le retour d’impôt obtenu sert à payer une partie, ou la totalité, de votre prêt REER. Cela peut vous aider à accélérer la croissance de votre REER, en utilisant comme l’emprunt comme levier.

Si une telle stratégie pouvait vous intéresser, n’hésitez pas à communiquer avec l’un de nos conseillers partenaires en remplissant le formulaire sur cette page.

Est-ce plus avantageux de cotiser au REER ou au CELI en 2024 ?

Vous avez un certain montant d’argent que vous avez épargné cette année et vous hésitez entre l’investir dans votre REER ou dans votre CELI en 2023 ? En réalité, ce sont vos objectifs et vos projets qui vous rendre l’un des deux régimes plus avantageux pour vous. Pour savoir quelle est la bonne réponse pour vous, vous devez parler avec un Conseiller. Il existe néanmoins une stratégie populaire, que voici :

REER

Vous investissez un certain montant d’argent, par exemple 5 000$, dans vos REER afin de profiter du remboursement d’impôt. Votre cotisation au REER aura une croissance à l’abri de l’impôt. Les sommes dans votre REER pourront être utilisées à votre retraite, ou encore pour certains projets bien précis, comme l’achat d’une première maison (RAP) ou un retour aux études (REEP).

CELI

Vous prenez ensuite votre remboursement d’impôt et l’investissez dans votre CELI. Par exemple, 37% de retour sur 5 000$ donne 1 850$. Le rendement que vous obtiendrez dans votre CELI ne sera jamais imposable. Vous venez donc de transformer 5 000$ d’épargne à faible taux en 6 850$ de placements en REER et CELI à l’abri de l’impôt, pratiquement sans rien faire.

Comment ouvrir un REER en 2024 au Québec ?

Beaucoup de gens aimeraient cotiser à un REER, mais ne savent tout simplement pas comment en ouvrir un. En fait, c’est très simple !

Vous pouvez ouvrir un REER dans n’importe quelle institution financière, en vous présentant en succursale ou en prenant rendez-vous.

Si vous voulez une solution encore plus simple, voici comment le faire en 3 étapes faciles.

- Étape 1 : Remplissez notre formulaire gratuit en spécifiant vos objectifs.

- Étape 2 : Nous transférons votre demande à l’un de nos conseillers partenaires dans votre secteur.

- Étape 3 : Notre partenaire vous appelle et évalue avec vous la meilleure stratégie REER à adopter cette année.

Rappelez-vous, il n’est jamais trop tôt, ni trop tard, pour cotiser à son REER afin de planifier sa retraite à l’avance.

Vous voulez améliorer le rendement de vos placements REER en 2024 ? Remplissez notre formulaire pour parler à un conseiller en placements partenaire!

Nous espérons que cette lecture vous aura permis de comprendre la différence entre un REER (un « coffre-fort ») et un placement. Comme vous avez pu le constater, le bon produit de placement peut vous permettre de faire des profits extrêmement intéressants à long terme.

Vous désirez magasiner le bon produit de placement à mettre dans votre REER en 2024 ? Parlez à un professionnel des placements !

Remplissez notre formulaire gratuit et sans engagement, et nous vous mettrons en contact avec un conseiller financier partenaire dans votre secteur !

Ce dernier répondra à toutes vos questions par rapport à votre REER, et vous aidera à trouver les meilleurs produits de placements selon votre situation et vos objectifs !

La saison des REER approche, faites vite et réservez votre rendez-vous dès maintenant avec un professionnel pour améliorer le rendement de vos placements en 2024 !

TROUVEZ UN CONSEILLER SPÉCIALISÉ POUR GÉRER AVANTAGEUSEMENT VOS FINANCES

Pour vous préparer une retraite aisée, atteindre rapidement vos objectifs financiers ou assurer votre sécurité financière.

Obtenez une consultation gratuite de 15 minutes sans aucun engagement !